Bâle 3 : les ratios de liquidité vont-ils changer le business model bancaire traditionnel ?

Suite à la crise de 2008, le comité de Bâle a introduit deux nouveaux ratios de liquidité : le ratio de liquidité court terme, Liquidity Coverage Ratio (LCR), et le ratio de liquidité structurel à long terme, le Net Stable Funding Ratio (NSFR). L’objectif est d’augmenter la propension des banques à se couvrir contre le risque de liquidité.

Il correspond au risque de ne pas pouvoir faire face à ses engagements ou de ne pas pouvoir dénouer ou compenser une position en raison de la situation du marché ou de facteurs idiosyncratiques, dans un délai déterminé et à un coût raisonnable. Le risque de liquidité peut provenir de la diminution de sources de financement, de tirages sur des engagements de financements, de la réduction de liquidité de certains actifs et de l’augmentation des appels de marge en cash ou en collatéral.

Un ratio de liquidité est un rapport entre l’actif et le passif court-terme d’une entreprise dont le résultat vérifie sa capacité à faire face à ses engagements.

Le ratio de liquidité à court terme

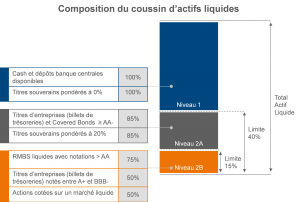

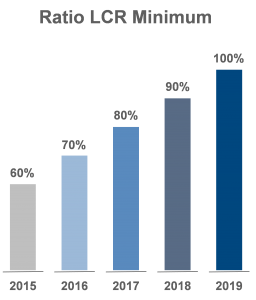

Le LCR, entré en vigueur au 1er octobre 2015, évalue la capacité des banques à résister à un choc de liquidité sévère pendant 30 jours en se dotant d’un coussin d’actifs liquides de haute qualité (High Quality Liquid Assets, HQLA). En fonction de leur qualité, ces actifs voient leur quantité régulée et leur valeur pondérée.

L’étude d’impact du LCR réalisée par l’Autorité Bancaire Européenne (ABE) a révélé que les classes d’actifs constitutives du numérateur étaient trop restrictives et les hypothèses de sortie de cash sur un mois du dénominateur étaient plus dures que celles constatées durant la crise.

Ainsi, la révision du LCR de janvier 2015 élargit les actifs éligibles au numérateur, allège la contrainte sur le plafond des entrées de trésorerie prévisionnelles (75%) pour les établissements exerçant des activités spécifiques (affacturage, crédit-bail, financement automobile), et permet à certains flux intragroupes (lignes de liquidité) d’être exonérés du plafond sur les entrées de trésorerie prévisionnelles en bénéficiant de pondérations plus favorables.

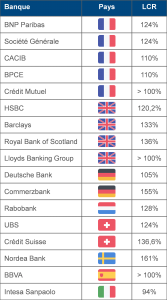

Suite aux allègements du règlement, le LCR de la majorité des banques européennes respecte l’exigence de couverture minimale des sorties nettes de trésorerie de 100 % dès 2015.

Le ratio de liquidité à long terme

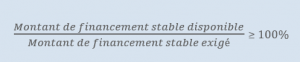

Le NSFR, prévu pour 2018, évalue la capacité des banques de faire face à une crise spécifique de leur établissement en détenant assez d’actifs stables pour financer leur passif stable sur une durée d’un an.

Durant la phase d’observation commencée en 2010, plusieurs modifications ont été apportées au ratio pour corriger certaines faiblesses notamment :

- Le traitement asymétrique des éléments d’actif et de passif pouvant conduire à une exigence de détransformation,

- Le traitement hétérogène des actifs à plus d’un an,

- L’impact potentiellement négatif du ratio sur le fonctionnement du marché interbancaire et la transmission de la politique monétaire.

Suite à ces premières évolutions, l’ABE a mené une étude sur l’impact du NSFR dont le rapport a été remis à la Commission Européenne fin 2015. Il démontre qu’à ce jour, le ratio moyen atteint 104% et qu’aucun effet préjudiciable sur l’activité de prêt ou de son transfert vers le shadow banking n’est anticipé.

Néanmoins, de nombreux points restent ouverts sur les modalités de publication du NSFR. Une proposition législative au Parlement Européen est attendue pour décembre 2016.

Les établissements anticipent déjà que :

- Les activités de marché court terme et les produits dérivés seraient pénalisés

- Le ratio s’appliquerait au périmètre consolidé ainsi qu’au niveau social

Les impacts sur le business model

La mise en place de ces ratios va entraîner deux impacts majeurs :

- L’acquisition massive de dette souveraine plutôt que de dette « corporate« , plus risquée et moins liquide afin de satisfaire les exigences du LCR sur la liquidité des actifs à détenir sur une période de 30 jours. Étant donné que l’introduction du LCR nécessite pour les banques le besoin de lever des HQLA. Ainsi, afin d’optimiser leur ratio LCR, les établissements bancaires vont privilégier des HQLA rémunérateurs et peu impactant sur les autres ratios Bâle III. Rentrant dans la catégorie des HQLA de niveau 2, les titres émis par les Etats présentent de nombreux avantages : ils sont plus rémunérateurs qu’un dépôt auprès de la Banque Centrale, et ils bénéficient d’une pondération faible dans le cadre du ratio de solvabilité. Par conséquent, l’appétit des banques pour les titres d’État va s’accroître et ainsi renforcer leur exposition au risque souverain.

- La hausse des coûts de refinancement qui devraient entrainer une hausse des taux de crédit. En effet, le respect du NSFR va contraindre les banques à détenir davantage de ressources longues en face de leurs emplois longs ce qui va à l’encontre du métier traditionnel du banquier dans son rôle de transformation, consistant à prêter à long terme et se refinancer à court terme. Ainsi, le coût de leurs ressources devrait augmenter et leur rôle d’intermédiation se réduire.