Churn bancaire : la loi Macron passée au crible

Opportunité pour se différencier ou politique de fuite en avant ? Les dispositions de la loi Macron sur la mobilité bancaire viennent bouleverser l’ordre concurrentiel établi dans le secteur bancaire. A l’heure de son entrée en vigueur, prenons la température du marché.

La loi sur la mobilité bancaire : fondements et enjeux

Big Bang dans le monde bancaire ou simple effet d’annonce ? En entrant en vigueur le 06 février 2017, la loi Macron dédiée à la mobilité bancaire (l’article 43 de la loi pour la croissance, l’activité et l’égalité des chances économiques) nous promet une simplification en profondeur des formalités de changement de banque pour les particuliers.

Il faut rappeler qu’avant cela, changer de banque était souvent perçu comme un chemin de croix pour bon nombre de consommateurs français : lourdeur de la démarche du changement de domiciliation, risque d’erreurs lors du transfert de compte, coût engendré. A tel point que seulement 3% des français changent de banque chaque année, 3 fois moins que la moyenne européenne, alors qu’ils sont 25% à se dire insatisfaits de leur banque.

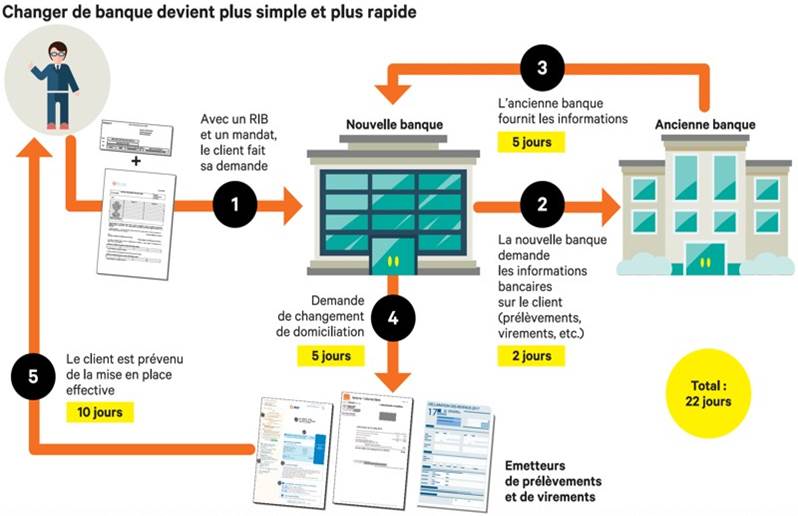

La loi Macron compte bien dépoussiérer ces formalités administratives contraignantes en transférant la responsabilité de la mise en œuvre des démarches aux acteurs bancaires et en les contraignant de s’en charger en un temps record : 22 jours ouvrés maximum, le tout sans frais.

Source : Les Echos

Une bataille sans relâche des acteurs bancaires

Certains analystes estiment que le taux de personnes ayant l’intention de changer de banque passerait de 4% à 14% du fait des démarches facilitées. Rappelons-le : actuellement 42% des Français n’ont jamais changé de banque malgré des frais bancaires qui n’en finissent plus de grimper. Ces prochains mois, le taux d’attrition (churn rate) sera donc un indicateur suivi de près par les acteurs bancaires traditionnels.

L’ambition de cette loi est bien de favoriser la concurrence alors chaque établissement prépare sa stratégie offensive pour consolider ou le cas échéant acquérir des parts de marché. Parmi les quelques initiatives identifiées, BNP Paribas a fait le pari de fidéliser ses clients en proposant des services complémentaires gratuits pendant un certain laps de temps. Les banques en ligne se sont quant à elles plutôt axées sur la conquête en offrant des primes de bienvenue à leurs nouveaux clients. Ces dernières ont une belle carte à jouer pour attirer de nouvelles cibles car leurs frais bancaires sont bien moins élevés que ceux du réseau traditionnel.

Notons que la conjoncture est particulièrement favorable au lancement de nouveaux acteurs dans un secteur où les barrières à l’entrée sont souvent difficiles à lever. On ne peut s’empêcher d’évoquer le cas d’Orange Bank qui prépare son entrée sur le marché bancaire dans les prochains mois et qui met déjà en haleine ses concurrents.

Un vent de liberté conséquent pour les consommateurs ?

Indéniablement, l’entrée en vigueur de cette loi sur la mobilité bancaire va dans une plus ou moins grande mesure faire évoluer le paysage bancaire français. Ceci dit, les particuliers vont-ils devenir si volatiles concernant leur consommation bancaire ? Pas si sûr !

En analysant en profondeur les dispositions de cette loi, l’association française des usagers des banques a identifié un obstacle à son application en pointant du doigt le cas du crédit immobilier et de l’assurance vie. Dans ces deux hypothèses, une clause de domiciliation est en effet insérée au contrat et peut venir limiter le changement de banque pour les emprunteurs. Phénomène non anecdotique car il concernerait 20 millions de personnes, selon les estimations de cette association.

Sur cet aspect, il est primordial de rappeler que cette clause de domiciliation constitue une garantie qui permet ensuite à l’emprunteur de négocier des taux attractifs… Cette clause de domiciliation est donc une disposition qui rentre dans le périmètre de la négociation contractuelle et qu’on ne peut pas qualifier de frein à la liberté des consommateurs.

Même si cette loi est une excellente occasion pour les consommateurs de s’interroger sur la satisfaction que leur apporte leur banque et introduit un nouveau rapport de force à l’avantage des consommateurs, les freins à son application effective restent bien présents dans certains cas (détention d’un crédit immobilier ou d’un contrat d’assurance vie). La nécessité d’une reforme de plus grande ampleur est même déjà évoquée par l’UFC Que Choisir qui suggère une portabilité du compte bancaire sur un modèle inspiré de celui de la téléphonie mobile qui depuis 2007, a profondément libéralisé le secteur des télécommunications.