Le Personal Finance Management (PFM) sous sa forme actuelle est-il déjà dépassé ? Souvent décrié pour des fonctionnalités peu utilisées et aux bénéfices clients limités, le PFM revient sur le devant de la scène grâce aux possibilités offertes par l’analyse prédictive et l’intelligence artificielle.

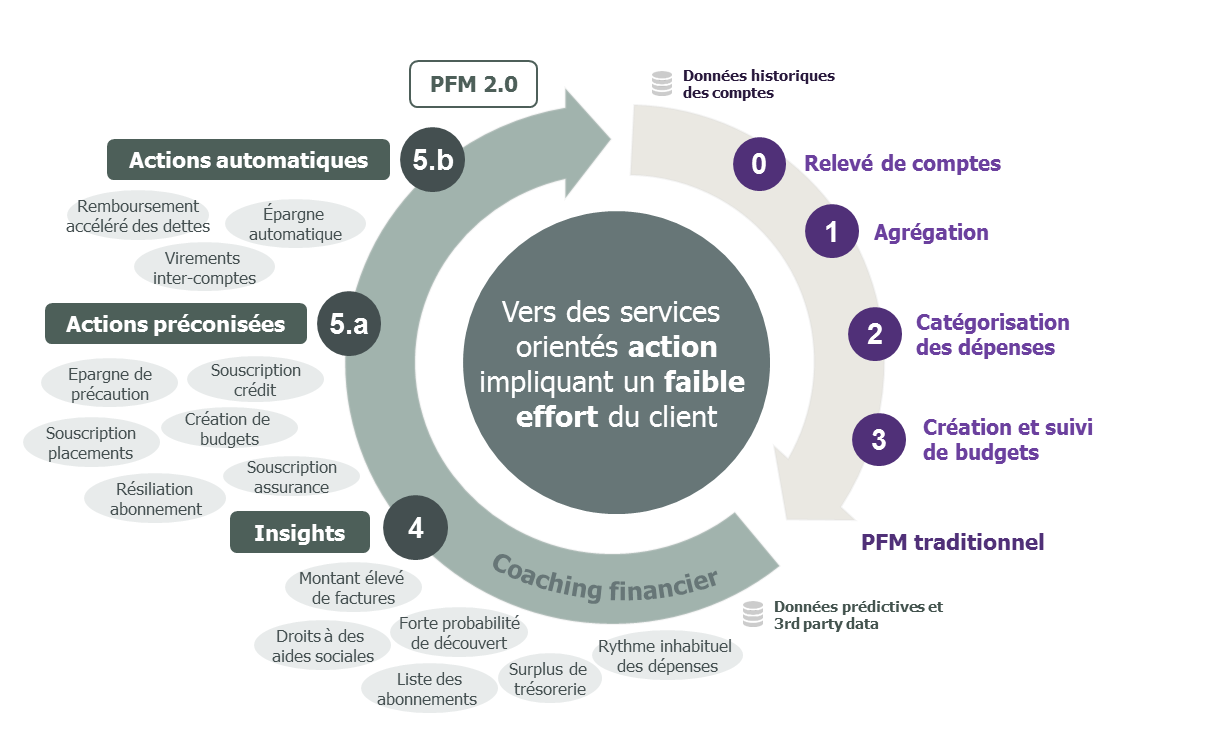

Alors que le PFM traditionnel se limitait à fournir une vision descriptive des comptes du client, le PFM 2.0 développe une approche proactive de la gestion de budget en aidant le client à prendre les bonnes décisions. Une facture téléphonique plus élevée que la moyenne ? Une forte probabilité de découvert à la fin du mois ? Le PFM remonte l’information au client, propose et exécute des actions à mettre en œuvre.

Pour les banques, confrontées à la remise en cause de leur monopole sur les services financiers, ces nouveaux services laissent entrevoir de formidables opportunités pour renforcer l’engagement client et générer de nouveaux revenus.

PFM traditionnel : une vision passive de la gestion de budget aux bénéfices limités

Des services PFM centrés autour de la catégorisation des dépenses

Le terme PFM désigne un ensemble d’outils financiers ayant pour ambition d’aider le client à gérer ses finances personnelles. La première génération de services PFM a été développée et popularisée par les agrégateurs de compte, en complément de leur offre d’agrégation.

Ces premiers services se sont articulés autour d’une fonctionnalité clé : la catégorisation des dépenses. Cette fonctionnalité permettait de connaître la ventilation des dépenses en fonction de leur typologie et a été complétée par la suite avec des outils de création et de suivi de budgets.

En s’appuyant sur ces services, et en les intégrant surtout dans une expérience client de qualité, les agrégateurs comme Linxo, Bankin ou Mint (US) ont réussi à attirer au fil des années un nombre conséquent d’utilisateurs.

Des résultats décevants dans la banque de détail

En position d’outsiders, les banques ont progressivement intégré ces services PFM dans leurs applications. Il semble aujourd’hui que la greffe n’ait pas pris : le cabinet d’études Celent constate le plafonnement du taux d’adoption du PFM à 10-12%. Sur le marché français spécifiquement, ces services affichent également un taux d’utilisation faible.

Pour expliquer ce faible intérêt des clients, deux écueils majeurs peuvent être avancés :

Une intégration limitée du PFM avec les services existants

A l’ère de l’expérience client, la réussite d’un service dépend plus de son intégration avec les services existants que de la conception du service en lui-même.

Les services PFM ne font pas exception. Si des néobanques comme Moven, Simple ou Monzo ont intégré avec succès ces services au sein leurs applications – dans le relevé de comptes par exemple – la plupart des banques ont fait le choix de dissocier l’expérience de gestion budgétaire de l’expérience bancaire globale.

Les services PFM ont ainsi été regroupés au sein d’une rubrique « Gestion de budget » de l’espace client, ce qui a fortement dégradé leur utilisabilité.

Des services impliquant un effort client important

En outre, les services du PFM traditionnel, à commencer par la catégorisation des dépenses, présentent un faible intérêt pratique. En se limitant à décrire la situation financière passée du client, ils laissent entièrement à la charge de ce dernier le choix et l’exécution des actions de gestion budgétaire.

Dans certains cas, ces services supposent toujours des actions manuelles du client pour affecter des dépenses ou créer des budgets. D’une manière générale, cette approche du PFM ne répond à l’ensemble des besoins du client en matière de gestion budgétaire : elle n’aide pas à contrôler l’évolution de ses comptes, à faire des économies ou encore à identifier des opportunités d’épargne.

Le PFM suppose ainsi un effort client trop important qui l’empêche de trouver un écho au-delà d’un public d’initiés.

C’est dans ce contexte que deux grandes banques de détail RBC (Canada) et Wells Fargo (USA) ont déployé une nouvelle approche de la gestion de budget : le PFM 2.0 qui exploite à plein régime les derniers progrès en analyse prédictive et en intelligence artificielle…

PFM 2.0 : une nouvelle génération de services tournés vers l’action

Comme nous l’avons vu, les premiers services PFM laissaient entièrement à la charge du client le choix et l’exécution des actions de gestion budgétaire. Le PFM 2.0 renverse ce paradigme grâce à une proposition de valeur articulée autour de deux axes.

Le premier axe repose sur les Insights, des évènements remarquables et dignes d’intérêt sur la vie financière du client : une forte probabilité de découvert ou un surplus de trésorerie par exemple. Ces informations sont communiquées au client au travers des interfaces de l’espace client ou via des notifications.

Ces Insights alimentent le deuxième axe du PFM 2.0 : un moteur d’actions qui suggère et exécute des actions dans l’optique d’améliorer les finances du client.

Les Insights : des informations à valeur ajoutée sur la vie financière du client

Les Insights sont au cœur des services PFM 2.0 dont ils constituent la matière première. RBC et Wells Fargo ont déployé ces derniers mois des nouvelles solutions se basant sur une technologie d’intelligence artificielle « Cognitive Banking » de la Fintech Personetics.

RBC propose une fonctionnalité « NOMI Insights » qui signale à l’utilisateur le moindre événement inhabituel susceptible de l’intéresser ou de requérir une action de sa part. Deux typologies d’Insights peuvent être dessinées en fonction des données utilisées.

Les Insights de premier type sont fabriqués grâce à une analyse avancée et prédictive des données des comptes du client. Les PFM de Wells Fargo et RBC sont ainsi capables de remonter les Insights suivants à leurs clients :

- Une forte probabilité de découvert dans les jours qui viennent

- Un rythme anormalement élevé des dépenses par rapport aux habitudes du client

- Une facture d’électricité plus élevée que d’habitude ; un salaire moins élevé que d’habitude

- Un surplus de trésorerie disponible

https://www.youtube.com/watch?time_continue=1&v=KbToD8L1qnQ

Légende : Wells Fargo – Présentation des « Real Insights »

En complément, une deuxième typologie d’Insights peut être produite grâce au croisement des données des comptes avec des données tierces (comparateurs de prix, données publiques, peer comparison…). Les premiers cas d’usages ont été principalement déployés par des Fintech qui alertent les clients sur les évènements suivants :

- Un montant de factures d’électricité ou internet plus élevé que la moyenne des utilisateurs. Exemple : claritymoney ou Trim (Etats-Unis)

- Une éligibilité à des aides sociales. Exemple : Fastoche (France)

- Des frais d’assurances plus élevés que la moyenne. Exemple : Mint

Le champ d’application de ces deux typologies d’Insights est large et la plupart des cas d’usage restent à inventer.

Grâce aux Insights du PFM 2.0, la banque se positionne en partenaire clé du client, capable de réaliser à sa place une analyse avancée de sa situation financière.

Le moteur d’actions du PFM 2.0

Au-delà de la valeur informative des Insights, le cœur du PFM 2.0 repose sur son moteur d’actions qui détermine pour chaque Insight une liste d’actions à mettre en œuvre.

Ce moteur d’actions présente en effet un double intérêt : d’une part, il permet de renforcer l’engagement des clients en les aidant au quotidien à prendre les bonnes décisions ; de l’autre, il permet de générer de nouvelles opportunités commerciales grâce à l’exploitation des données des Insights.

En fonction des cas, le moteur d’actions pourra soit suggérer des actions soit en exécuter certaines automatiquement (ex : épargne automatique).

Nous différencions ici ces deux cas qui répondent à des cas d’usages différents.

Des actions préconisées…

La plupart des Insights contiennent des informations qui nécessitent un passage à l’action. Si le PFM remonte au client une forte probabilité de découvert, le client est amené à agir et à réapprovisionner son compte courant.

Le PFM 2.0 va directement expliciter ces actions et accompagner le client dans sa prise de décision. Pour chaque Insight, il va déterminer les actions à mettre en œuvre. Par exemple si le PFM relève un rythme de dépenses anormalement élevé, il pourra préconiser au client de créer un nouveau budget pour suivre ses dépenses. Si le PFM constate dans les comptes du client l’absence d’épargne de précaution, il pourra le signaler au client et lui recommander d’épargner régulièrement une partie de ses revenus.

En aidant le client à prendre les bonnes décisions, les banques intensifient leurs activités de conseil et d’accompagnement, et renforcent la proximité qu’elles entretiennent avec leurs clients.

En outre, ces recommandations peuvent également porter sur la souscription à des offres bancaires. Par exemple, si la banque détecte un surplus de trésorerie ou une forte augmentation de salaire, elle pourra proposer au client de souscrire à des livrets d’épargne ou des placements financiers. De même, si la banque constate un montant élevé de factures énergie, elle pourra générer du cross-selling en proposant au client de souscrire à un contrat énergie plus avantageux.

Une fois de plus, les cas d’usages sont nombreux et laissent entrevoir des opportunités commerciales prolifiques, dans la mesure où les offres sont directement intégrées au sein des Insights, ce qui leur confère une personnalisation et une contextualisation optimales.

… aux actions exécutées automatiquement

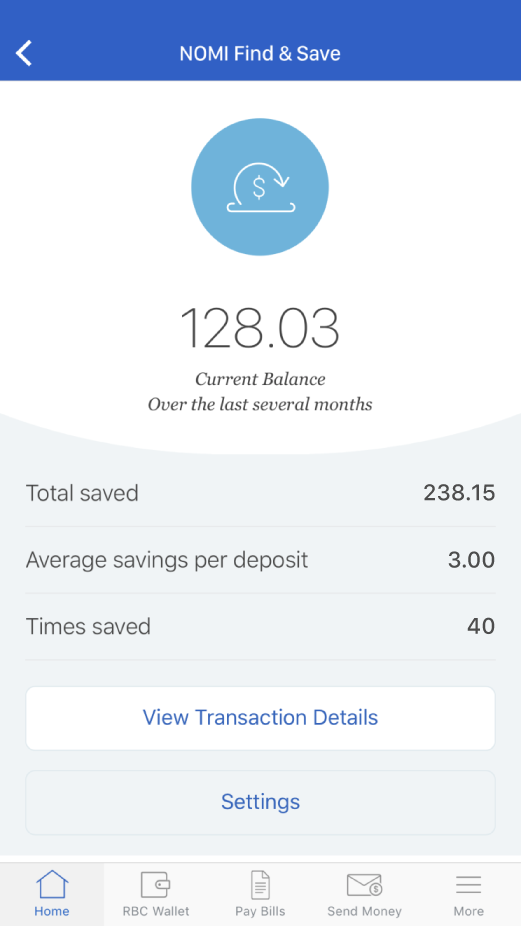

Légende : RBC est la première banque à proposer une fonctionnalité d’épargne automatique

Sur certains cas d’usages, le PFM 2.0 peut être configuré en pilotage automatique et exécuter certaines actions en autonomie.

L’épargne automatique est le cas d’usage le plus populaire. Il a été développé par plusieurs Fintech, Bruno (France), Chip (UK) ou Trim (USA), qui proposent à leurs clients d’épargner automatiquement grâce à l’identification en amont des opportunités d’épargne. Depuis peu, RBC est la première banque de détail à proposer cette fonctionnalité directement dans son application mobile.

L’épargne automatique n’est pas le seul cas d’usage du PFM 2.0 en matière d’actions automatiques : une banque peut dans le cas de la prédiction d’un découvert transférer automatiquement de l’argent du compte épargne vers le compte courant du client.

Ces cas d’usage introduisent en tout cas une nouvelle facette de la gestion de budget : une gestion de budget à pilotage automatique – sur un modèle similaire à celui de la voiture autonome – où le PFM prend en charge la quasi-intégralité de la gestion budgétaire, en réduisant drastiquement l’effort client.

Le PFM 2.0 propose ainsi une approche profondément rénovée de la gestion de budget. En enrichissant le PFM traditionnel d’une portée pratique, le PFM 2.0 permet aux banques de renforcer l’engagement client et de développer durablement l’attractivité de leurs applications digitales.

En fonction du périmètre et de la qualité de son implémentation, le PFM 2.0 peut contribuer plus largement au repositionnement du rôle de la banque. En accompagnant le client dans sa gestion budgétaire, en l’aidant à prendre les bonnes décisions, la banque n’est plus un simple vendeur de produits financiers : elle devient un véritable coach, capable de guider au jour le jour le client vers son bien-être financier.