Sustainable Banking : Les banques françaises au cœur de la transition vers une économie durable

Introduction

Le 15 septembre 2008, le secteur bancaire international faisait face à sa plus importante menace existentielle à la suite de la faillite du géant américain Lehman Brothers provoquée par la crise financière mondiale.

Les principes directeurs de la finance durable

En Novembre 2018 l’Initiative Financière du Programme des Nations Unies pour l’Environnement (UNEP FI) devrait publier une première version de ses principes de la banque responsable (Principles for Responsible Banking). Ces principes s’appuient sur les 17 Objectifs de Développement Durable (ODD) fixés par l’ONU et qui constituent un cadre de référence global et un plan de marche à suivre.

L’intégration de ces principes dans les structures bancaires se base essentiellement sur un engagement volontaire, le cadre juridique étant pour l’instant encore peu contraignant. Les banques fixent leurs propres objectifs internes en lien avec les ODD et les principes directeurs et ne sont pas tenus d’utiliser une méthodologie uniforme pour mesurer l’impact de leur activité. Néanmoins, le cadre législatif devient de plus en plus strict.

La volonté des leaders français d’évoluer vers des modèles durables

La communication du secteur bancaire français témoigne d’une volonté des banques d’intégrer des modèles plus durables dans leurs stratégies globales. Les rapports annuels font référence aux ODD et aux objectifs d’impact internes, tout en mettant en avant des exemples de cas d’études pour des projets de revitalisation de quartiers urbains ou de prêts décernés à des « green entrepreneurs ».

Les dirigeants des banques font passer des messages forts : Jean-Laurent Bonnafé, directeur du groupe BNP Paribas, affirme ainsi que « Nous pensons que les banques – en s’appuyant sur leur place centrale dans l’économie – ont un rôle crucial à jouer pour rassembler des personnes, des entreprises et des investisseurs afin d’orienter les ressources vers des initiatives qui répondent aux défis sociaux et environnementaux majeurs auxquels la société est confrontée. «

Le ton des banques a évolué en 10 ans. Les messages des directions accordent une importance particulière à la transformation durable. Cette volonté est reflétée par l’éthos des collaborateurs : à la Société Générale par exemple, 16 000 des 145 000 ont contribué à titre bénévole à des initiatives sociales menées par la banque en 2017. Frédéric Oudéa, directeur général de la Société Générale, annonce : « Nous sommes résolument engagés dans les transformations positives des sociétés et des économies. Nous voulons apporter des solutions innovantes et responsables qui aient un impact positif. »

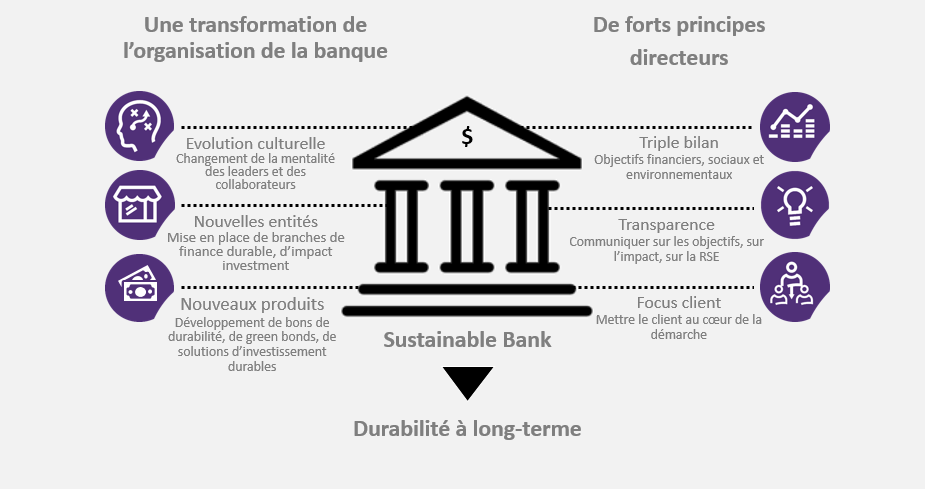

Des banques qui commencent à se transformer

Les groupes bancaires français ont élargi leurs périmètres pour intégrer des activités tournées vers la durabilité depuis quelques années.

Ainsi, le Crédit Agricole a ouvert sa branche de Sustainable Banking en 2009. Le Crédit Coopératif (groupe BPCE) devient la première banque française à rejoindre le GABV (Global Alliance for Banking on Values), en 2012. En 2017, la Société Générale lance une offre « Finance Durable et à Impact Positif » au sein des activités de banque de grande clientèle et solutions investisseurs. En 2018, BNP Paribas a été désignée « Meilleure banque au monde pour la finance durable » pour l’année 2018 par Euromoney, publication de référence en matière de finance internationale.

A travers ces nouvelles branches, les banques françaises peuvent ainsi financer des solutions d’investissement aux initiatives durables, et proposent de nouveaux produits innovants.

On retrouve notamment des contrats à impact social (CIS), inspirés des « Social impact bonds » et « Green Bonds » anglo-saxons, passés entre un opérateur social, un investisseur et un tiers payeur pour financer des programmes sociaux de prévention. En 2015, BPCE a émis une obligation « verte » (green bond), pour un montant de 300 millions d’euros et une maturité de 7 ans. On peut également citer les Green Notes émis par CA-CIB qui permettent de financer des projets contribuant à la lutte contre le changement climatique et à la transition vers une économie décarbonée.

Des fonds de capital-risque à impact se sont développés plus récemment, pour un montant de 1,26 milliards d’euros selon l’Afic (Association française des investisseurs pour la croissance) en mai 2017.

L’activité d’impact investing est ainsi à la hausse en France.

Le groupe BNP Paribas gère aujourd’hui 1,7 milliard d’euros sur cette thématique et s’attache à mesurer de façon objective les impacts générés : le reporting de BNPP AM précise ainsi que ses investissements ont permis de financer 3.314 places pour personnes âgées dépendantes dans 44 Ehpad par exemple.

Le sujet le plus avancé reste néanmoins l’empreinte carbone. Pour citer un exemple, l’équipe Sustainable Banking de CA-CIB a notamment structuré le fonds Livelihoods, fonds de compensation carbone au service des communautés rurales, et conseillé Lafarge sur un projet de micro-finance dédié au logement. Les équipes BNP Paribas, quant à eux, se sont engagés à doubler leur objectif de financement des énergies renouvelables à hauteur de 15 milliards d’euros à horizon 2020.

Les prochaines étapes

Il est encore trop tôt pour les dirigeants des grands groupes français de basculer vers un modèle entièrement durable. Néanmoins les bases d’une transformation à long terme se dessinent. Si certains sujets doivent encore être éclaircis, comme les méthodes de mesure d’impact et le reporting, le ton des banques change. Il est de plus en plus clair que la banque sera un acteur central si l’on souhaite basculer vers une économie plus durable et un modèle de société plus équilibré. Le rôle du banquier est aujourd’hui remis en question, et sa responsabilité envers son environnement est désormais engagée.

Il nous reste à nous demander si la prochaine génération verra l’essor de la finance durable comme étant le véritable héritage de la crise de 2008.